Amerika’daki Vergi Çeşitleri (Amerika Vergi Sistemi) Açıkça söylemek gerekirse, ABD’deki vergi çeşitleri başlangıçta size çok karmaşık gelebilir. Vergi sistemin temellerini anlamak, özellikle karşılaşacağınız farklı vergi türlerini iyi özümsemek, size finansal planlama açısından kazanç sağlayabilir.

ABD’de vergiler, tümü aynı ödeme takvimine sahip değildir. Eğer maaşlı çalışıyorsanız bunların bazıları maaş çekinizden düşülür. Genel olarak maaşınızdan kesilen vergi, üç ana başlıkta toplanmaktadır: Federal gelir vergisi (Federal Income Tax) , Sosyal Güvenlik Kurumu vergileri (Payroll, Sosyal Güvenlik ve Medicare) ve eyalet gelir vergisi (State income Tax).

Diğer vergiler ise kasada işlem gördüğünüz esnada yani bir ürün aldığınız ya da sattığınız sırada alınmaktadır. Eyalet ve Yerel Yönetimler ayrı mal ve hizmet satışı üzerinden vergi toplamaktadır. Benzer şekilde hükûmetler, benzin ve sigara dahil olmak üzere belirli öğeleriden (excise tax) tüketim vergileri almaktadır.

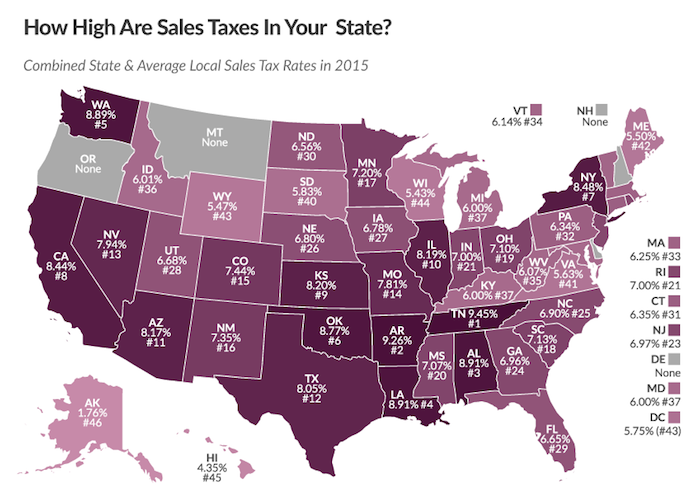

Sales tax konusunda ise şirketi kurduğunuz eyalet farketmeksizin, son kullanıcının buldunduğu eyalete göre sales tax toplayarak ödemeniz gerekmektedir.

Eyaletler Açısından Vergi

Amerika’daki Vergi Çeşitleri, Eyalet düzeyinde, durum biraz daha karıştırılır. Farklı eyaletler, sağladıkları çeşitli hizmetler için sahip oldukları parayı toplamak için farklı vergi yapıları kullanırlar. Bazı eyaletler, gelir olarak eyalet gelir vergisi üzerine ağırlık verirken, diğerleri öncelikli olarak ürün satışları ve mülkler üzerinden sağladıkları vergilere bağlıdır. Florida ve Texas dahil birkaç eyalette kişisel gelir vergisi (Personel income tax) alınmamaktadır. Diğerleri ise Federal hükûmetin vergi uygulamasını andıran vergi düzenlemelerine benzerdir. Bu uygulamalar, farklı vergi kodları ile tabi olan mükelleflere devlet gelir idaresine göre daha düşük oranlarda sunulur.

ABD’de şehirlerde ve diğer ufak yerel bölgelerde de yönetimler bütçe sağlayabilmek için vergi uygulamaktadırlar. Yerel yönetimler okul, karakol, itfaiye ve park gibi hizmetlerin giderlerini karşılamak amacıyla emlak vergisi toplamasının yanında ek olarak satış üzerinden uyguladığı vergilerde bulunmaktadır.

Kişiler tüm vergiler için mükellef sayılmazlar. Herkesin içinde bulunduğu duruma ve yaşam biçimine göre ödeyecekleri vergi türleri farklılık gösterir. Federal konut vergisi (Federal Estate Tax), karmaşık görünmesinin yanında sadece ölüm sonrası ve konutun değerinin 5.34 milyon dolar veya üzerinde olduğu durumlarda uygulanmaktadır. Ayrıca, kişiler sigara ve alkol kullanmayıp, kumar oynamamaları durumunda bunlar ile birlikte ödemek zorunda olunan tüketim vergisi’nden (excise tax) doğal olarak muaf olurlar. Ancak cep telefonu hizmetleri, otel konaklamaları, ve benzin alımlarında alınan bazı tüketim vergilerinden kaçınmak için zor olabilir.

7 Maddede ABD’deki Vergi Çeşitleri

1. Gelir Vergileri (Income Taxes)

1. Gelir Vergileri (Income Taxes)

Gelir vergileri federal, eyalet ve yerel düzeyde uygulanmaktadır. Federal düzeyde alınan vergi, gelirin miktarı, medeni durum vs. bir çok faktöre göre değişiklik gösterir. Amerika’da vergi sistemi 7 ana başlıkta toplanmaktadır. Her yeni bir vergi kodu (Bracket) için kazanılan doların, ait olduğu vergi sınıfına ait yüzdesi üzerinden vergisi alınır. Aynı zamanda birçok vergi kredisi vardır. Bunlardan biri, kazanılan Gelir Vergi Kredisi (Earned Income Tax Credit), düşük ve orta gelirliler için vergi kredisi sağlar.

Devlet gelir vergisi yapısı ciddi miktarda değişebilir. Aralarında Florida’nın da bulunduğu bazı eyaletler, mükelleflerine gelir vergisi uygulamamaktadır. Birçok eyalet gelirine göre farklı vergi oranları uygularken, birkaç eyalet tek bir gelir vergi oranı uygulamaktadır. (Amerika Vergi Sistemi)

2. Satış Vergileri (Sales Taxes)

Satış vergileri, satın alınan mal ve hizmetler üzerinden alınan vergilerdir. Bunlar genellikle ödenen fiyatın belirli bir yüzdesi üzerinden hesaplanmaktadır. Satış vergileri eyalet bazında değişiklik gösterdiği gibi bazen yerel yönetimler bazında da değişebilmektedir. Bazı eyaletlerde, eyalet veya yerel düzeyinde hiçbir satış vergisi uygulanmamaktadır. Diğer devletler ve Yerel Yönetimler yüksek miktar vergi tahsil edebilirler. Örneğin, Vergi Vakfına göre Tennessee’de tüketicilere eyalet ve yerel vergiler birlikte uygulandığında % 9.44’e kadar satış vergisi uygulanmaktadır. 12 eyalette, satış vergileri % 8 daha yüksektir. (Amerika’daki Vergi Çeşitleri)

Satış vergileri, yüksek gelirli vatandaşlara kıyasla, düşük geliri olanlar açısından kazançlarının büyük bölümü ödeyeceği vergilere harcandığından birikime geçmelerini engellediğine inanılır. (Amerika Vergi Sistemi)

3. Tüketim Vergileri (Excise Taxes)

Tüketim vergileri, bazı özel ürünlere uygulanmasının haricinde satış vergisine oldukça benzemektedir. Eyaletler özellikle benzin, sigara ve alkol gibi ürünlere özel tüketim vergisi almaktadır. Tüketim vergileri “kötü alışkanlık ürünleri” olarak tabir edilebilecek ürünlerden alınmaktadır. Bu vergilerin alınması, kişileri kötü alışkanlıklarından caydırmanın yanı sıra bu ürünleri tercih etmemelerine yardımcı olmaktır. Federal hükûmet ayrıca benzinden galon başına 18.4 cent, mazottan galon başına 24.4 cent ve atık evsel atık giderler için % 10 vergi uygulamaktadır.

Tüketim vergileri genelde ürünün fiyatına dahil edilerek satışa sunulmuştur. Birçok durumda bir satış vergisi tüketim vergisi üstünden ödenir.

4. Bordro Vergileri (Payroll Taxes)

Hem çalışanlar hem de işverenler, iki bordro vergisinden biri olan Sosyal Güvenlik vergisini ödemek zorundadır. Sosyal Güvenlik vergisi için, çalışanlar maaşlarının % 6.2’sini öderken, işverenlerinki toplam katının % 12.4’üne denk gelmektedir. 2013 yılında vergiye tabi maksimum kazanç 117.000 dolardı. 2011 ve 2012’de, insanları daha fazla harcama ve ABD ekonomisine katkılarını teşvik etme amacıyla tasarlanan bordro vergisi tatilinin bir parçası olarak çalışanların katkıda bulunmak zorunda oldukları miktar belirli bir süre % 4,2 geriledi.

Sağlık Sigortası (Medicare) için de benzer bir vergi bulunuyor. Programı finanse etmek için hem çalışanlar hem de işverenler, ücretlerin % 1,45’ini veya toplamda % 2,9 katkıda bulunmakla yükümlüdür. Sosyal Güvenlik’ten farklı olarak, vergiye tabi maksimum gelirin yakalanması gibi bir durum yoktur. Nitekim, geçtiğimiz yıldan bu yana, 200.000 dolardan fazla kazanan çalışanlar 200.000 dolardan sonra % 0,9 oran ile programa katkıda bulunmak zorunda kaldılar. (Amerika Vergi Sistemi)

5. Mülk vergileri

Mülk vergileri genellikle yerel hizmetleri finanse etmek için uygulanır. Vergi Vakfı’a göre, bu vergiler mülkün piyasa değerine dayanıyor ve çoğunlukla gayrimenkul değeri üzerinden veriliyor ancak araba gibi diğer mülklere de uygulanabilmektedir. Birçok durumda, bu vergilerden muaf olunabilmektedir. Ancak IRS’ye göre gayrimenkul vergileri sadece Kamu hizmetlerini teşvik etmek için kullanılıyorsa vergiden düşülebilir ancak “mülkiyet değerini artıran yerel kazançlar ve iyileştirmeler” için kullanılıyorsa vergiden düşülemez. Birçok ev sahibi, ipotek faiz indirimi için yeterlilik koşullarını sağlamaktadır. (Amerika’daki Vergi Çeşitleri)

6. Emlak Vergisi

IRS emlak vergisini “ölümünüzde mülk edinme hakkı kullanılacağında verilen bir vergi” olarak tanımlıyor. O yüzden bizim ülkemizdeki emlak vergisiyle karıştırılmamalıdır. Açıklamadan da anlaşılacağı üzere ölümden sonra söz konusu olan bir vergi türü olarak ortaya çıkmaktadır. Bazı eyaletler tarafından ölüm için bir ceza olarak görülen emlak vergisinin durumu tartışmalıdır. Nakit, menkul kıymetler, sigorta, gayrimenkul ve iş dünyasının çıkarları konutun bir parçası olarak düşünülen parçalarıdır. Fakat bireyler için sadece değeri 5.34 milyon doları aşan konutlar federal hükûmet tarafından vergiye tabidir. Bu nedenle, çoğu Amerikalı, federal emlak vergisinden muaftır. Federal düzeyde tahsil edilen en yüksek emlak vergisi oranı % 40’tır.

Gayrimenkul vergileri de genellikle eyalet düzeyinde vergilendirilir. Genellikle eyaletler düşük oranda vergiler uygularken, aynı zamanda federal hükûmetin uyguladığı 5.34 milyon dolarlık kesintiden daha düşük muafiyetleri vardır. Bazı eyaletlerin miras vergisi vardır, miras vergisinde ödenen oran ölen kişiyle olan ilişkiye bağlıdır. (Amerika Vergi Sistemi)

7. Hediye vergileri

Hediye vergisi emlak vergisine benzer; zenginlik aktarımı için bir vergi olarak nitelendirilebilir. Aradaki önemli bir fark, hediye vergileri iki yaşayan insanı kapsar. Federal hükûmet yine emlak vergisi için verilenden çok daha düşük muafiyet düzeyine sahiptir. 14.000 doların üzerinde olan tüm hediyeler vergiye tabidir ve alıcı tarafından ödenmesi gerekir. En yüksek hediye vergi oranı, vergiye tabi hediye tutarının% 40’tır. Bu vergi sadece nakitte uygulanmaz, aynı zamanda şirket hisse senetleri veya araba gibi hediyeler için de geçerlidir. Geçen yıl, Minnesota kendi hediye vergisini uygulayan ikinci devlet oldu ve bunu Connecticut izledi.

Amerika’da şirket kurmak ve kurulu şirketinizin vergi beyanları için lütfen bizimle iletişime geçiniz.

————————————–

Sosyal Medya Hesaplarımız